Goldman Sachs se convirtió en accionista mayoritario de Santander y BBVA a través de productos derivados, ¿Qué consecuencias tiene en el valor de las acciones de estas empresas?

Goldman Sachs, uno de los bancos de inversión más grandes y poderosos del mundo sacudió el mercado de valores español el pasado mes de diciembre cuando se comunicó a través de la Comisión Nacional del Mercado de Valores Español (CNMV) que había adquirido, el 7,4% de las acciones de dos de los mayores bancos españoles, el banco Santander y el BBVA.

Previo a la compra los accionistas mayoritarios del Santander eran Vanguard 4,5%, BlackRock 4%, Norges Bank 3,05% y Dodge & Cox 3,038%. Y los del BBVA Blackrock 5,92%, el fondo GQG Partners 3,4%, Norges Bank 3,3%, y Vanguard 3,1%. Todo ello según datos de Bloomberg.

Este movimiento de Goldman Sachs, realizado a través de la compra de productos financieros derivados y convertía al banco de inversión en el mayor accionista de ambos bancos españoles, por los cuales desembolsó más de 6.000 millones de euros.

Sin embargo, tan solo 10 días después de su adquisición y según datos de la CNMV, Goldman and Sachs vendió de nuevo los títulos adquiridos reduciendo su participación al 0,6% en el caso del Santander y al 1% en el caso del BBVA.

A lo largo del siguiente artículo analizaremos el sector de la banca española y sus perspectivas en el año 2023, explicaremos el caso de Goldman Sachs y que son los productos derivados y como afecta al valor de las acciones de las compañías adquiridas; para finalmente analizar las mejores estrategias de inversión en el sector bancario.

▶ Breve introducción al contexto y rentabilidades de la banca española

El sector bancario es España, tras años de restructuraciones y fusiones está controlado mayoritariamente por cuatro entidades financieras: CaixaBank, Santander, BBVA Y Sabadell que gestionan el 75%1 de los depósitos de clientes en España.

El sector financiero español se ha caracterizado en las últimas décadas por sus pérdidas recurrentes en el mercado de valores y era considerada por muchos como el sector maldito de la economía española.

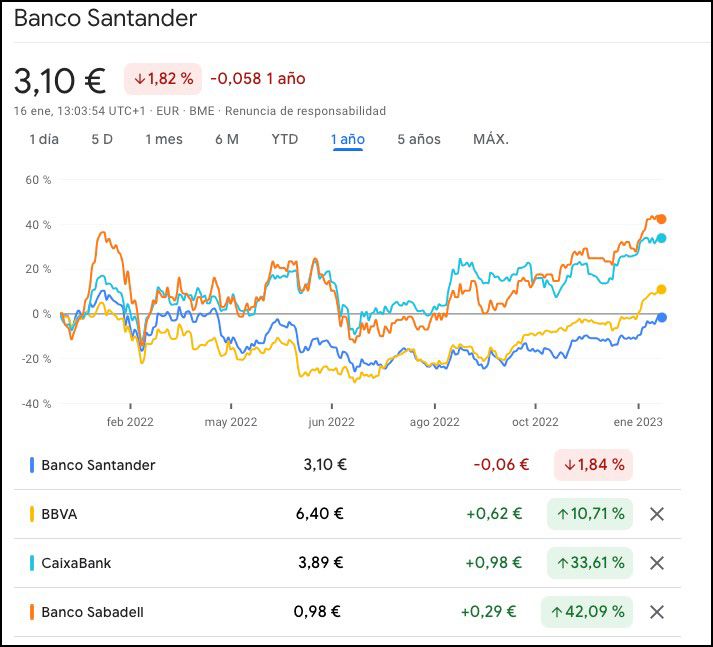

Cotizaciones históricas de la banca española

Fuente: Yahoo Finance

Sin embargo, en el ejercicio 2022 la tendencia negativa ha remitido y las principales entidades financieras españolas han obtenido beneficios en bolsa por primera vez en décadas.

Este cambio de tendencia ha sido fruto de años de enormes fusiones que han restructurado el número de entidades bancarias del mercado financiero español. Otro factor determinante ha sido el actual contexto macroeconómico de subidas de los tipos de interés, que ha beneficiado considerablemente al sector bancario.

Por último, también ha influido la mejor marcha de la economía española en 2022 de lo previsto, que según numerosos economistas ha evitado la recesión y pronostican que además capitaneará el crecimiento económico de la Unión Europea.

Cotizaciones de la banca española 2022

Fuente: Yahoo Finance

Como se puede observar en el gráfico anterior, la subida en bolsa del BBVA y el Banco Santander está lejos de la de su competencia, pero esto se debe a que son bancos con gran presencia internacional por lo que sus resultados no se deben exclusivamente a la marcha de la economía española y se ven afectados y arrastrados por las caídas bursátiles de los grandes parqués internacionales.

▶ Inversión a través de derivados, el caso de Goldman Sachs y su inversión en los bancos españoles Santander y BBVA

Como mencionábamos anteriormente Goldman Sachs logró hacerse con casi el 7,5 por ciento del Santander y BBVA convirtiéndose en el principal accionista de ambo bancos. Esta operación se realizó mediante el uso de derivados financiero. Goldman Sachs superó así a los grandes accionistas del Santander y BBVA, como Blackrock 4% del Santander y 5,9% del BBVA, el fondo de inversión más grande del mundo, Vanguard 4,5% del Santander y 3,1% del BBVA o NorgesBank 3% del Santander y BBVA.

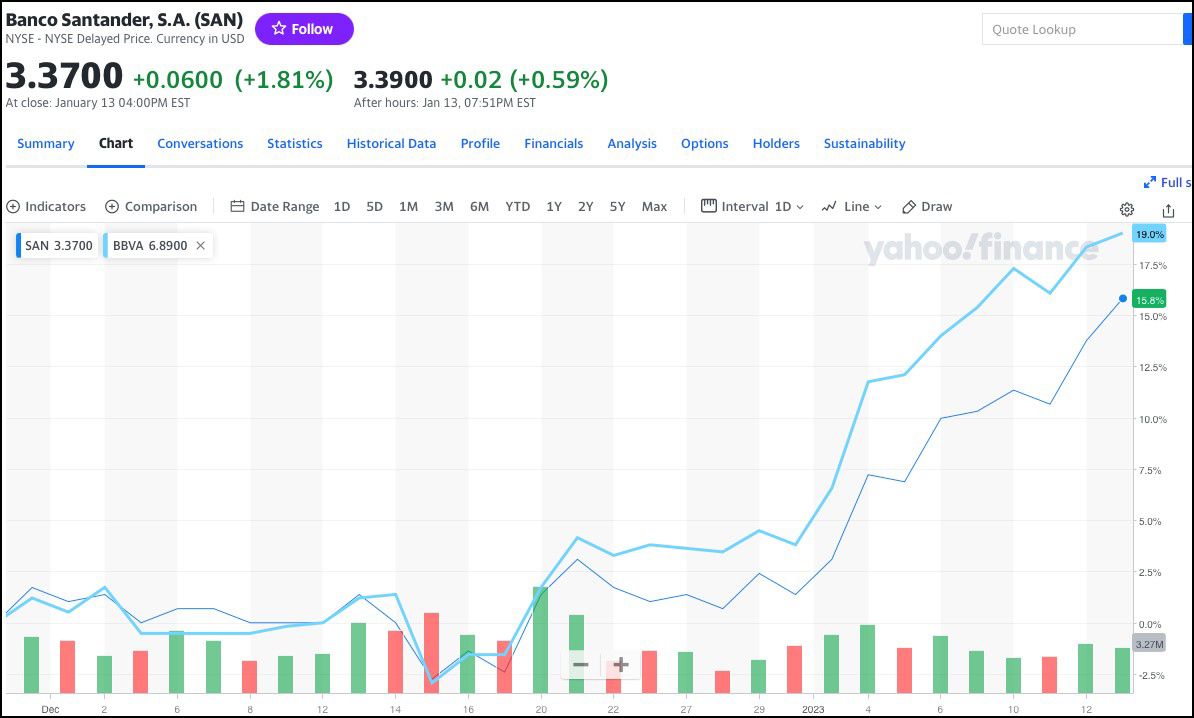

Los productos derivados se compraron el pasado 2 de diciembre, aunque la noticia no se conoció hasta el 12 de diciembre cuando salió a la luz a través de las comunicaciones oficiales de la CNMV y ocasionó una sacudida del mercado. A su vez, estos derivados vencieron el 22 de diciembre, apenas 20 días después de su adquisición. Desde entonces el valor de las acciones de ambos bancos no ha parado de aumentar.

Sin embargo, el puesto de accionista mayoritario para Goldman Sachs tan solo duró los 20 días de duración que tenían los contratos derivados, ya que, tras vencer, el banco norteamericano de inversión se deshizo de la mayoría de las acciones que poseía, quedándose tan solo con el 0,6% del Santander y el 1% del BBVA.

Los beneficios obtenidos con esta operación no son conocidos ya que se trata de contratos derivados privados, pero si se puede observar con facilidad que el valor que la cotización de ambos bancos subió en esos 20 días, por lo que se asume que fue una operación exitosa para Goldman Sachs y sus clientes.

Fuente: Yahoo Finance

● Diferencias con participación en banca de Blackrock

La peculiaridad de esta operación y que la diferencia a otras realizadas por Blackrock para convertirse en accionista mayoritario durante 20 días es que Goldman Sachs no compró la titularidad de las acciones como Blackrock, si no que compró productos derivados financieros asociados al BBVA y al Santander. Concretamente utilizó opciones de compra (en inglés, call options,) y futuros (en inglés, futures).

Blackrock por su parte es accionista mayoritario de grandes entidades financieras europeas y norteamericanas, y sus estrategias de inversión son a largo plazo. En la actualidad Blackrock es el principal accionista del BBVA con el 4,45%2 de las acciones, y el segundo del Santander, con el 4,78%2.

▶ ¿Que son los productos derivados financieros?

Un derivado o option, en inglés es un producto financiero cuyo valor se deriva de un activo subyacente. El activo subyacente puede ser una materia prima, una moneda, un bono, una acción, un índice, una tasa de interés o cualquier otro instrumento financiero. |

Los derivados se utilizan normalmente para especular sobre los futuros movimientos de precios del activo subyacente. Hay muchos tipos diferentes de derivados, incluidos los contratos a plazo, los futuros, las opciones y los swaps.

Goldman Sachs utilizó las opciones de compra y los futuros, que explicaremos en detalle a continuación:

Una opción de compra es un contrato financiero que otorga a su titular (en el caso que nos ocupa Goldman and Sachs) el derecho, pero no la obligación, de comprar un activo subyacente específico, a un precio predeterminado dentro de un período de tiempo específico. El activo subyacente puede ser cualquier instrumento financiero, pero en el caso que nos ocupa eran las acciones del Santander y el BBVA.

El comprador de la opción de compra paga una prima al vendedor por este derecho. El vendedor de la opción de compra, también conocido como emisor de la opción, está obligado a vender el activo subyacente al precio de ejercicio si el titular (Goldman Sachs) ejerce la opción.

En cambio, un futuro es un acuerdo estandarizado para comprar o vender un activo subyacente específico a un precio y fecha predeterminados en el futuro. El activo subyacente (en este caso las acciones del Santander y el BBVA). Los contratos de futuros se utilizan para protegerse contra el riesgo de precio o para especular sobre los movimientos futuros del precio del activo subyacente.

El precio del contrato de futuros está determinado por la oferta y la demanda en el mercado ya que se negocian en bolsas. Y tanto el comprador como el vendedor están obligados a cumplir el contrato en la fecha especificada y al precio especificado, independientemente del precio de mercado actual del activo subyacente.

● Entonces, ¿cuál es la diferencia entre las opciones de compra y los futuros?

Una opción de compra y un futuro son derivados financieros, pero tienen algunas diferencias importantes.

Propiedad - una opción de compra otorga al titular el derecho a comprar un activo subyacente a un precio predeterminado, pero no le otorga la propiedad del activo. Un futuro, por otro lado, otorga al tenedor o titular la obligación de comprar o vender un activo subyacente a un precio y una fecha predeterminados en el futuro.

Riesgo y obligación - el titular de una opción de compra tiene un riesgo limitado y no tiene la obligación de comprar el activo subyacente, mientras que, con el futuro, el titular tiene tanto el potencial de riesgo ilimitado como la obligación de comprar o vender el activo subyacente al precio y la fecha especificados.

Prima y margen - el comprador de una opción de compra paga una prima al vendedor por el derecho a comprar el activo subyacente, mientras que con un futuro el titular deposita un margen en la bolsa, que actúa como garantía de su obligación de comprar o vender el activo subyacente.

Objetivo: Las opciones de compra generalmente se usan para la especulación, mientras que los futuros se usan para cubrir el riesgo de fluctuaciones en el precio del activo subyacente, aunque también se usan a modo especulativo.

Propiedades | Opción de compra | Futuros |

Propiedad | X | Ö |

Riesgo y Obligación de compra | X | Ö |

Prima y margen | Prima al vendedor | margen en la bolsa como garantía de su obligación de comprar |

Objetivo | Especulación | cubrir el riesgo de fluctuaciones |

● ¿Qué efectos tiene en el pequeño inversor la compra de productos derivados por parte de grandes inversores?

Los principales efectos son:

Impacto en la cotización - el aumento de la demanda de derivados financieros sobre un activo subyacente puede hacer subir el precio de las opciones y futuros y también puede afectar el precio de las acciones subyacentes. Esto puede ser beneficioso para los inversores que ya poseen acciones de dicha compañía o derivados asociados, ya que aumentará el valor de su inversión.

Aunque el escenario descrito anteriormente funciona tan solo en el caso de que la especulación ocasionada por dichos derivados vaya a favor del valor de las acciones subyacentes, ya que, en el caso opuesto, (derivados apostando en contra, bajada de precio) ocasionaría pérdidas significativas en el inversor.

Efecto llamada - Gracias al prestigio de las grandes firmas financieras cuando compran derivados de una empresa están mandando la señal de que esa empresa tiene buenas perspectivas futuras, lo que muchas veces se traduce en una mayor demanda de acciones de esa empresa.

▶ Pronósticos banca española 2023 tras participación Goldman Sachs

El 2022 fue un año de elevada incertidumbre económica ocasionada por la Guerra de Ucrania, la crisis energética que desencadenó una inflación no vista en décadas en Occidente y la consiguiente subida récord de los tipos de interés. Además, el 2022 presenció la crisis de suministros y los efectos del covid-19 en la economía China que impactó en todas las economías globales.

Todas estas circunstancias han ocasionado una pérdida de poder adquisitivo de las familias y ha puesto a las economías globales a las puertas de una recesión.

Sin embargo, la banca española respondió generando beneficios récord y subidas históricas en la cotización de sus acciones. Todo ello ocasionado en parte por la subida de los tipos de interés, que beneficia visiblemente a la banca y se traduce en mayores beneficios para el sector.

El 2023 se espera que siga siendo un buen año para la banca española debido que se espera que los tipos de interés sigan al alza, generando mayores beneficios en el sector y, además, numeroso organismos apuntan que España evitará la recesión y liderará el crecimiento europeo, por lo que la banca podría beneficiarse también de la buena marcha de la economía.

El movimiento especulativo que realizó Goldman Sachs en diciembre también ha despertado el interés de los inversores nacionales e internacionales en el sector, y el efecto se ha notado tanto en volumen de negociación como en el valor de las acciones del Santander y el BBVA y que podría perdurar en el tiempo.

No obstante, también existen sombras para la banca en 2023, ya que el gobierno central español ha anunciado un nuevo impuesto a los beneficios de la banca para contrarrestar sus beneficios históricos ocasionados por las subidas de los tipos de interés, lo que reducirá sus beneficios en 2023 y 2024, años en los que está previsto el nuevo impuesto.

● Pronósticos Banco Santander 2023

Los principales portales que ofrecen análisis financieros coinciden en considerar las acciones de Santander en 2023.

En la siguiente tabla vemos las recomendaciones de los analistas a 16 de enero de 2023 y la predicción del precio medio objetivo a 12 meses.

Analistas | Recomendación | Precio medio objetivo a 12 meses |

CNN Business | Compra | 4,13$ |

Financial Times | Compra | 3,90$ |

Market Screener | Compra | 4,06$ |

WSJ Market | Compra | 4,13$ |

Yahoo Finance | Compra | 3,91$ |

● Pronósticos BBVA 2023

Al igual que con el banco Santander, existe consenso entre los analistas en la recomendación de considerar las acciones del BBVA en 2023.

Datos consultados el 16 de enero de 2023.

Analistas | Recomendación | Precio medio objetivo a 12 meses |

CNN Business | Compra | 7,23$ |

Financial Times | Compra | 6,98$ |

Market Screener | Compra | 6,98$ |

WSJ Market | Compra | 7,23$ |

Yahoo Finance | Compra | 7,99$ |

▶ Recomendaciones finales inversión 2023

Como hemos visto a lo largo del presente artículo los movimientos de compra y venta de acciones y sus productos derivados por parte de grandes bancos de inversión o inversores institucionales tienen gran potencial de moldear el mercado de valores e influir considerablemente en el valor de las acciones de las empresas negociadas.

Sin embargo, es importante tener en cuenta que los grandes inversores cuentan con enormes recursos e información para tomar decisiones de inversión; gran capacidad de entrada y salida de las inversiones; así como de gestión de perdidas gracias a la diversificación, de las que, el pequeño inversor no dispone.

Sin embargo, y siendo cierto que el pequeño inversor no puede influenciar el mercado ni predecir los movimientos futuros de los grandes inversores, si puede observar y analizar los movimientos de estos grandes inversores a través de los anuncios de la CNMV o análisis financieros en la prensa y replicar sus inversiones.

El pequeño inversor puede esperar mayor volatilidad en el mercado de valores los días previos al vencimiento de un derivado de un gran inversor, así como una potencial subida o bajada del precio de la acción (dependiendo si el producto derivado apostaba al alza o a la baja). Momento interesante para inversores especulativos con CFD.

Del mismo modo, los pequeños inversores interesados en inversiones largo plazistas pueden ganar exposición al potencial crecimiento y éxito de las empresas que han sido respaldadas por los grandes inversores institucionales y privados.

Sin embargo, replicar los movimientos de los grandes inversores conlleva riesgos que no se deben obviar.

El pequeño inversor, al no tener el mismo nivel de acceso a información, gestión profesional, escala, oportunidad y diversificación, siempre tendrá mayores dificultades para predecir los movimientos del mercado, lo que le expone a un mayor riesgo de perder el dinero invertido.

Por ello, siempre es importante que los pequeños inversores realicen su propia investigación sobre las empresas que invierten y tengan clara su estrategia de inversión y tolerancia al riesgo. Y nunca inviertan más de lo que estén dispuestos a perder.

Como dato potencialmente interesante, en la actualidad, Goldman Sachs Madrid tiene posiciones en productos derivados en las compañías españolas Iberdrola y Sacyr.

▶ Preguntas frecuentes

¿Cómo usar Mitrade para operar ?

Perspicacia de Trading de Mitrade es una plataforma para los inversores, que centra la atención en brindar a los inversores los conocimientos financieros básicos, las noticias más actuales de los mercados, noticias de trading y análisis de mercado exhaustivo.

¿Qué ofrece Mitrade? Disfrute de comisiones cero, spreads competitivos, apalancamiento flexible, ejecución de pedidos rápida y confiable con la plataforma de CFD trading en Mitrade Abra una cuenta real

Inicie sesión en Mitrade para obtener más información. Complete la información, registre una cuenta demo y comprenda mejor las precauciones al operar al experimentar el comercio demo.

Referencias

1. https://cincodias.elpais.com/cincodias/2022/05/16/companias/1652723529_101157.html

2. https://bbva.labolsavirtual.com/accionistas-bbva.html (Consultado el 16 de enero de 2023)

3. https://santander.labolsavirtual.com/accionistas-santander.html (Consultado el 16 de enero de 2023)

Artículos relacionados que te pueden interesar:

▪ ¿Cuándo paga dividendos Santander?

▪ ¿Cuándo paga dividendos BBVA?

▪ Previsión de acciones Caixabank

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.