Los ETFs más rentables para el 2024. ¿Cuáles son los mejores ETFs para invertir?

Los fondos cotizados en bolsa, mejor conocidos como ETFs, son una opción popular tanto para inversores experimentados como para novatos por su versatilidad y accesibilidad.

Con los ETFs, usted puede diversificar su portafolio invirtiendo en un grupo de activos sin tener que comprarlos individualmente. Además, puede disfrutar de menores costos de operación y la posibilidad de negociarlos en la bolsa, como si se tratasen de acciones.

Si está buscando los mejores ETFs para invertir, pero no sabe dónde empezar, este artículo es un buen punto de inicio. A continuación, le mostramos los ETFs más rentables de 2024 al momento del escrito.

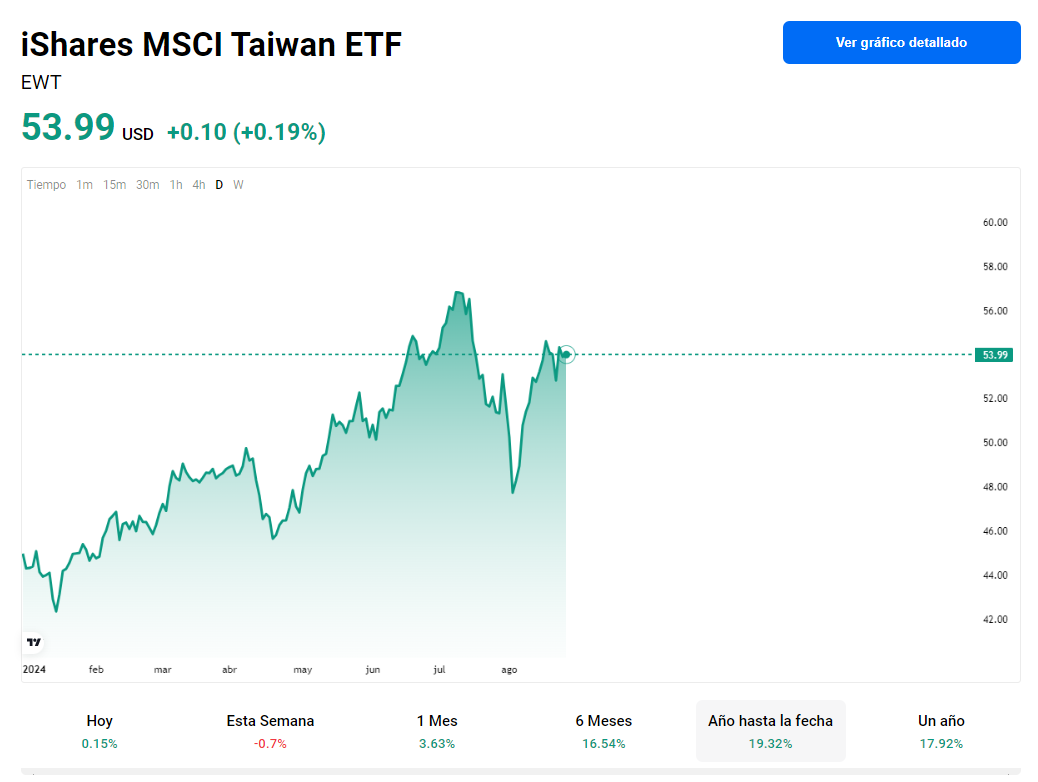

iShares MSCI Taiwan ETF (EWT)

EWT ha mostrado una rentabilidad del año hasta la fecha del 18.93 %, mientras que su rentabilidad a un año alcanza el 17.52 %. Esto lo convierte en uno de los ETF con mayor rendimiento del mercado asiático.

iShares MSCI Taiwan ETF se concentra en el mercado bursátil taiwanés, lo que significa que brinda exposición a una economía desarrollada y de alta relevancia en nuestro contexto económico.

Esta región geográfica se destaca por su fuerte enfoque en fintech, finanzas, materiales, telecomunicaciones y consumo; sectores atractivos para portafolios de crecimiento.

EWT se diferencia por su enfoque en acciones de Asia Pacífico y su inclinación hacia las grandes capitalizaciones. Cabe mencionar que el sector tecnológico dentro del portafolio recibe una asignación significativa.

Emisor: BlackRock, Inc.

Fecha de creación: 2000.

Tipo de activos: acciones de Asia Pacífico.

Industria: tecnología de la información, finanzas, materiales, servicios de telecomunicaciones, consumo.

Principales activos: NextEra Energy, Inc., Southern Company, Duke Energy Corporation, Constellation Energy Corporation, American Electric Power Company, Inc.

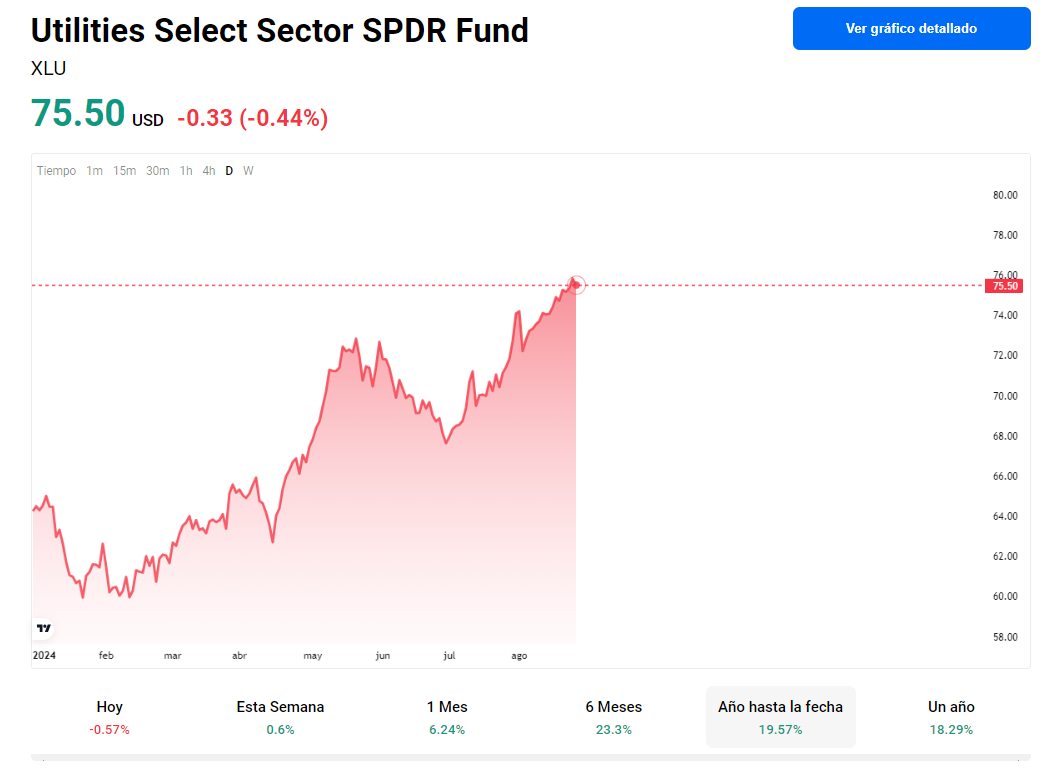

Utilities Select Sector SPDR Fund (XLU)

XLU presenta una rentabilidad del año hasta la fecha del 19.57 % y una rentabilidad a un año del 18.29 %. Estos números lo convierte en uno de los mejores ETF de 2024 del mercado estadounidense.

Utilities Select Sector SPDR Fund se enfoca en un sector apetecido e históricamente establecido: los servicios públicos de Estados Unidos. Este ETF se beneficia de la estabilidad que caracteriza al sector, combinado con altos rendimientos por distribución.

XLU es una opción popular para quienes buscan reducir el riesgo general de su cartera. Esto se debe a que el ETF se centra en las grandes compañías de servicios públicos, el cual es un sector con una volatilidad relativamente baja.

Por lo tanto, si usted desarrolla estrategias de rotación sectorial o desea inclinarse tácticamente hacia este sector de bajo beta, XLU podría ser una opción para considerar.

Este ETF podría ser una buena adición a su cartera si su enfoque está en los dividendos y en la estabilidad, las cuales son características típicas de las acciones de servicios públicos.

Emisor: State Street.

Fecha de creación: 1998.

Tipo de activos: servicios públicos.

Industria: servicios públicos.

Principales activos: NextEra Energy, Inc., Southern Company, Duke Energy Corporation, Constellation Energy Corporation, American Electric Power Company, Inc.

Comprar los ETFs más rentables 2024

* ¡Comienza el trading con solo 20 USD en Mitrade!

iShares MSCI Malaysia ETF (EWM)

La rentabilidad del año hasta la fecha de EWM es del 20.3 %, mientras que su rentabilidad a un año es del 21.17 %. Con estos valores, es fácil afirmar que este es uno de los ETFs más rentables de 2024.

iShares MSCI Malaysia ETF brinda acceso a un conjunto único de acciones de compañías malayas, generalmente ausentes en otros ETFs de mercados emergentes. Por lo tanto, EWM puede serle útil para añadir diversificación geográfica a su cartera.

EWM se especializa en acciones de Malasia, dado que ofrece una perspectiva dirigida a un 85 % del mercado accionario malayo.

Los sectores más representativos de este ETF son las finanzas, los servicios públicos, las telecomunicaciones, la industria y los productos de consumo básico. Por lo tanto, EWM no solo puede ayudarle a diversificar geográficamente, sino a través de diferentes sectores.

Considerado como una de las pocas opciones «pure play» para este mercado, EWM resulta adecuado si desea enfocarse en este país.

Además, la composición basada en grandes y medianas empresas proporciona estabilidad, mientras que la naturaleza emergente de la economía ofrece oportunidades potenciales de crecimiento.

Emisor: BlackRock, Inc.

Fecha de creación: 1996.

Tipo de activos: acciones de Asia Pacífico.

Industria: finanzas, servicios públicos, telecomunicaciones, industria, productos de consumo básico.

Principales activos: Public Bank Bhd, Malayan Banking Bhd, CIMB Group Holdings Bhd, Tenaga Nasional Bhd, Press Metal Aluminium Holdings Berhad.

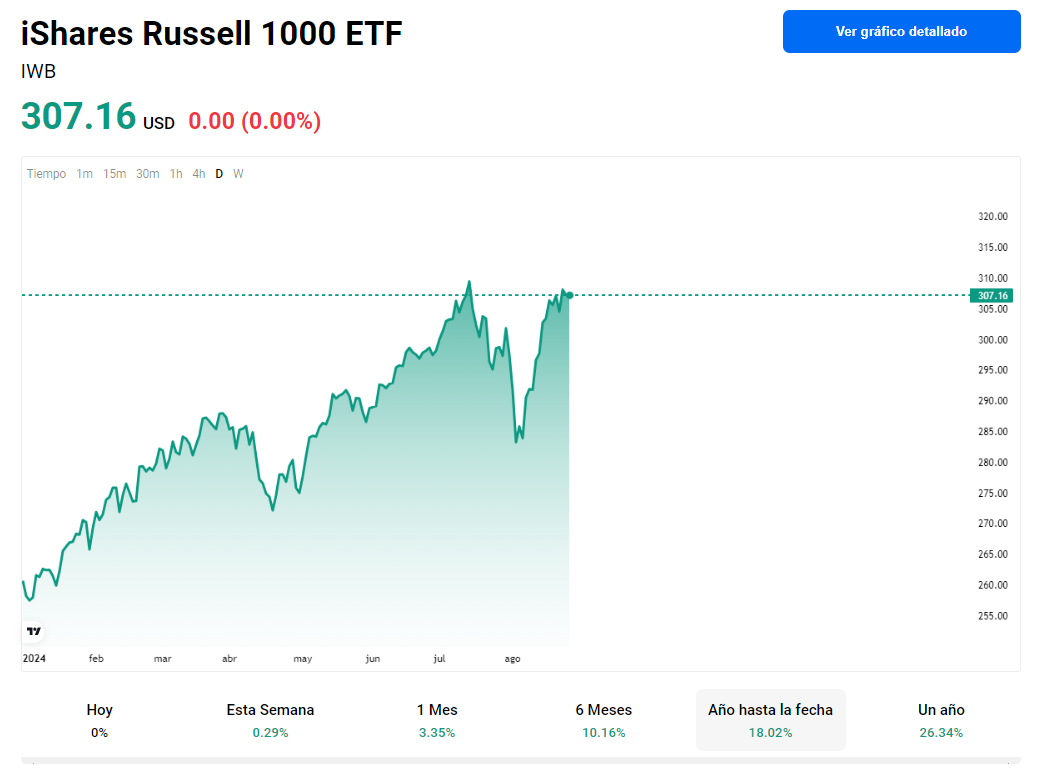

iShares Russell 1000 ETF (IWB)

La rentabilidad del año hasta la fecha de IWB es del 18.02 %, mientras que su rentabilidad a un año alcanza el 26.34 %, lo que lo consolida como uno de los ETFs con mayor rendimiento del año.

iShares Russell 1000 ETF ofrece exposición al mercado de grandes y mega capitalizaciones de Estados Unidos.

Por lo tanto, al invertir en IWB, puede acceder a un segmento conocido por su estabilidad, compuesto por algunas de las empresas más significativas y establecidas del país.

IWB se enfoca en industrias como IT, finanzas, salud, consumo, industria y productos de consumo básico dentro del mercado estadounidense.

Precisamente, esta diversificación industrial proporciona un equilibrio sólido que puede complementar o constituir la base de muchos portafolios.

Con este ETF, puede obtener una amplia exposición al mercado de capitalización significativa, dado que cuenta con un enfoque diversificado con justa representación entre distintas industrias.

Emisor: BlackRock, Inc.

Fecha de creación: 2000.

Tipo de activos: acciones de crecimiento de gran capitalización.

Industria: tecnología de la información, finanzas, salud, consumo, industria, productos de consumo básico.

Principales activos: Apple Inc., Exxon Mobil Corp., Microsoft Corp.

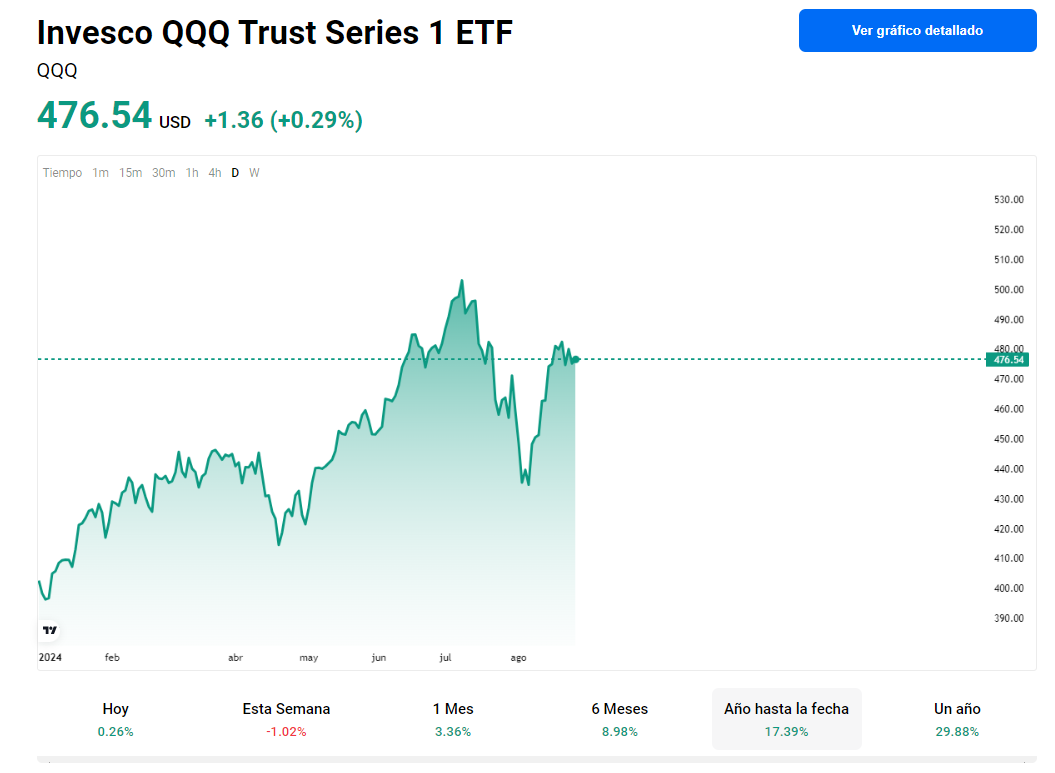

Invesco QQQ Trust Series 1 ETF (QQQ)

QQQ tiene una rentabilidad del año hasta la fecha del 17.39 %, así como una rentabilidad a un año notable del 29.88 %.

Invesco QQQ Trust Series 1 es uno de los mejores ETF si quiere concentrarse en el sector tecnológico, ya que brinda exposición a uno de los índices más populares: el NASDAQ 100.

Este ETF se centra en el sector tecnológico de Estados Unidos, pero también cubre industrias como el consumo discrecional, los servicios de comunicación, la salud y los productos de consumo básico.

Dado que QQQ se concentra en empresas tecnológicas de gran capitalización estadounidenses, puede ser un instrumento ideal si quiere aprovechar este sector de rápido crecimiento en ese país.

Sin embargo, tenga en cuenta que este ETF tiene un número relativamente bajo de acciones (apenas 100 valores), lo que quizás no lo convierte en la mejor opción si quiere diversificar.

Sin embargo, su bajo ratio de gastos y alta liquidez convierten a QQQ en una opción altamente atractiva.

Emisor: Invesco.

Fecha de creación: 1999.

Tipo de activos: acciones de crecimiento de gran capitalización.

Industria: tecnología de la información, consumo discrecional, servicios de comunicación, salud, productos de consumo básico.

Principales activos: Apple Inc., Microsoft Corp., NVIDIA Corp., Broadcom Inc., Meta Platforms Inc Class A.

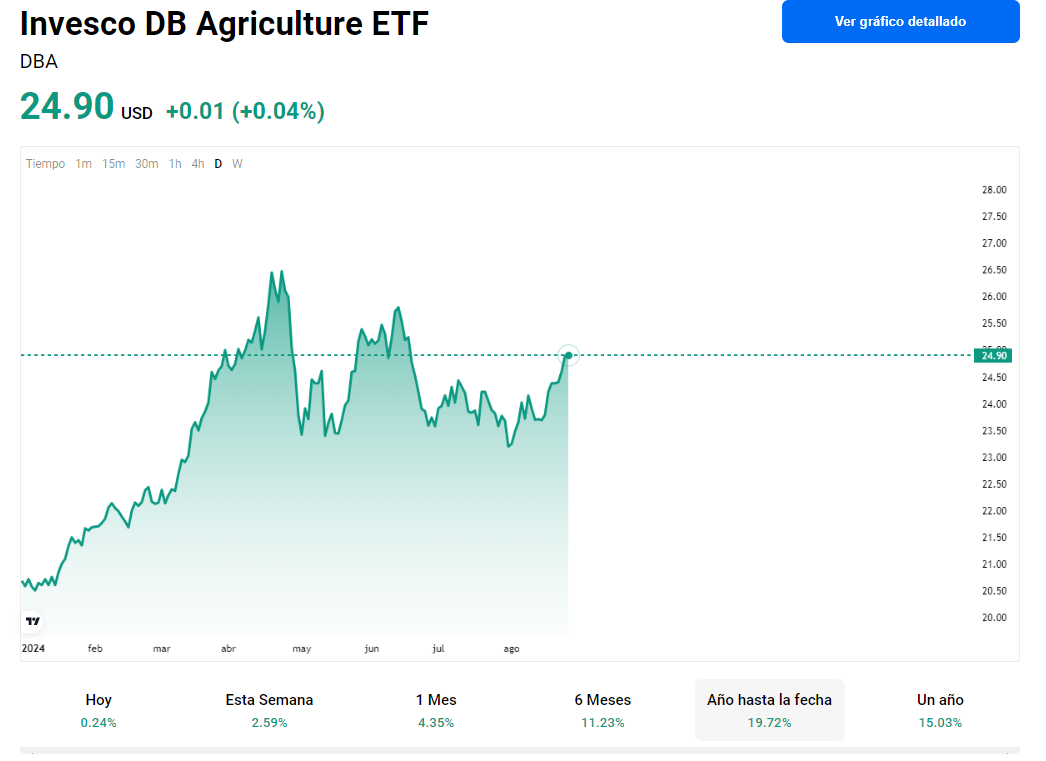

Invesco DB Agriculture ETF (DBA)

DBA exhibe una rentabilidad del año hasta la fecha del 19.72 % y una rentabilidad a un año de 15.03 %, lo que son rendimientos notables considerando el sector de este ETF: las materias primas agrícolas.

Este ETF se enfoca principalmente en el sector agrícola, abarcando productos básicos como maíz, ganado, soya, azúcar y cacao.

Por lo tanto, Invesco DB Agriculture puede ser uno de los mejores ETFs para invertir en recursos agrícolas, diversificar con commodities blandos y, en general, reducir el riesgo inflacionario de una cartera.

El enfoque particular en los productos agrícolas hace de este ETF una opción de nicho, pero valiosa, ya que brinda diversificación y protección ante la inflación.

Sin embargo, la frecuencia con la que se renuevan las participaciones y las implicaciones fiscales son aspectos que debe considerar si decide invertir en DBA.

Emisor: Invesco.

Fecha de creación: 2007.

Tipo de activos: activos de agricultura.

Industria: maíz, ganado, soya, azúcar, cacao.

Principales activos: Letras del tesoro de los Estados Unidos, inversiones a corto plazo para gobiernos y portafolio institucional, Invesco Short Term Treasury ETF.

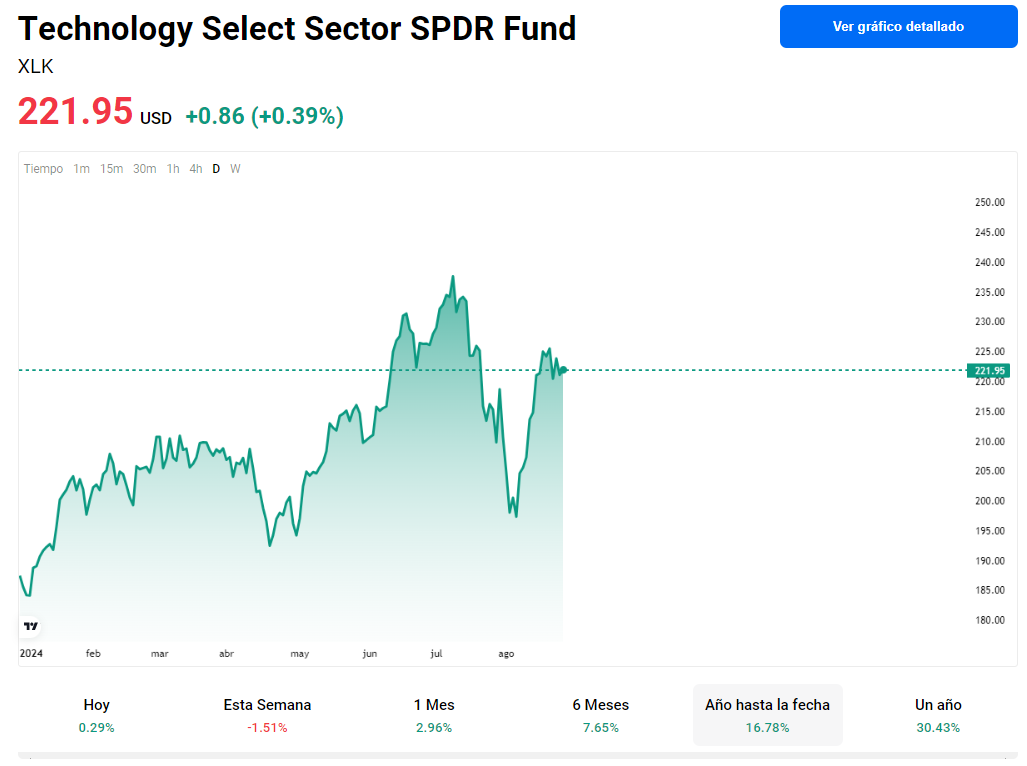

Technology Select Sector SPDR Fund (XLK)

La rentabilidad del año hasta la fecha de XLK es de 16.78 %, mientras que su rentabilidad a un año alcanza un impresionante 30.43 %, convirtiéndolo en uno de los ETF más rentables que hemos visto en 2024.

Este ETF de State Street le ofrece la posibilidad de entrar en el dinámico sector tecnológico, ya que brinda acceso a varias de las principales firmas tecnológicas en el reconocido índice S&P 500.

XLK invierte en una gama de sectores bajo el paraguas de la tecnología, incluidos los servicios de IT, los servicios de telecomunicaciones inalámbricas y los semiconductores.

Su enfoque geográfico principal reside en Estados Unidos. Por lo tanto, es un instrumento que podría considerar si quiere participar en el crecimiento de las tecnológicas gigantes y grandes capitalizaciones estadounidenses.

A diferencia de otros ETFs centrados en un segmento más específico, XLK distribuye su inversión en empresas del sector tecnológico en su conjunto. Esto lo convierte en una opción ideal para obtener exposición al sector sin tener que seleccionar cada segmento.

Emisor: State Street.

Fecha de creación: 1998.

Tipo de activos: acciones de tecnología.

Industria: tecnología de almacenamiento de hardware y periféricos, software, software y servicios de internet, servicios varios de telecomunicación.

Principales activos: NVIDIA Corporation, Microsoft Corporation, Apple Inc., Broadcom Inc.

Vanguard Total Stock Market Index ETF (VTI)

VTI muestra una rentabilidad del año hasta la fecha del 17.45 % y una rentabilidad a un año de 26.05 %.

Vanguard Total Stock Market Index ETF se concentra en la totalidad del mercado bursátil de Estados Unidos. Por tal motivo, puede ser uno de los mejores ETF si busca una diversificación considerable con un único instrumento.

Este ETF invierte en una amplia gama de sectores, tales como las finanzas, la tecnología, el consumo, la salud, la industria y los bienes de consumo. De ese modo, puede ofrecer una exposición diversificada al mercado estadounidense de forma fácil y práctica.

Gracias a su enfoque amplio y generalizado, VTI simplifica la gestión y minimiza la necesidad de reequilibrar continuamente el portafolio, todo ello a un costo reducido.

Emisor: Vanguard.

Fecha de creación: 2001.

Tipo de activos: ETFs de acciones de crecimiento de gran capitalización.

Industria: finanzas, tecnología, consumo, salud, industria, bienes de consumo.

Principales activos: Apple Inc., Microsoft Corporation, NVIDIA Corporation, Amazon.com, Inc., Meta Platforms Inc Class A.

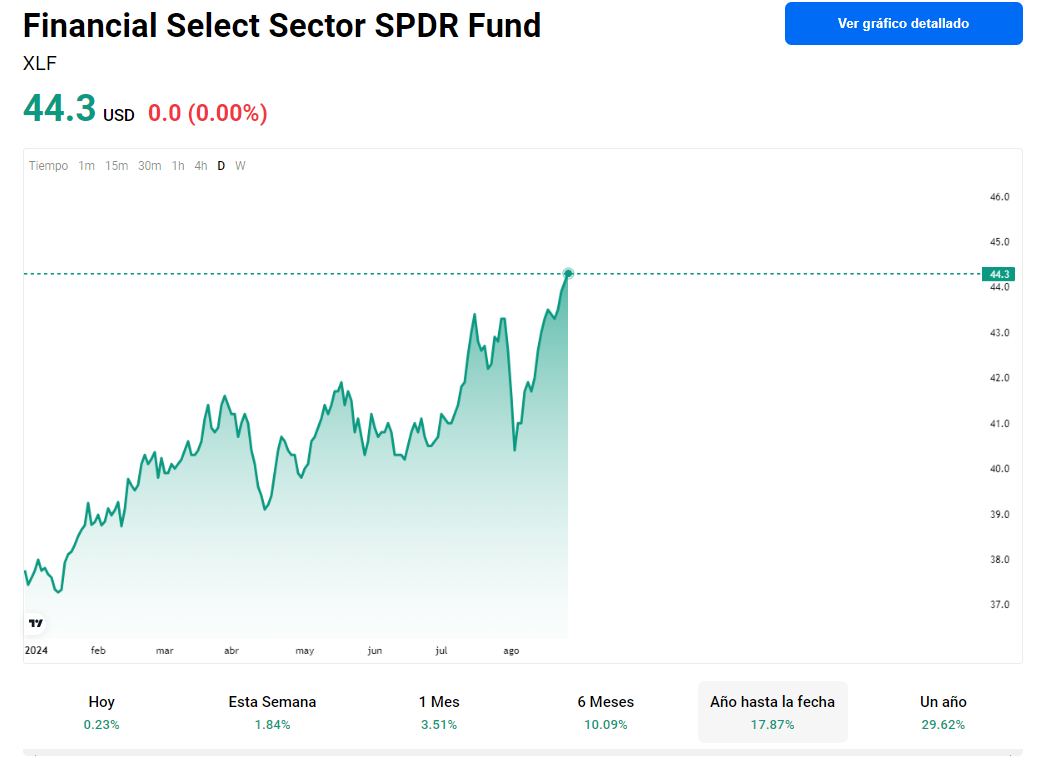

Financial Select Sector SPDR Fund (XLF)

XLF exhibe una rentabilidad del año hasta la fecha del 17.87 % y una rentabilidad a un año de 29.62 %, posicionándose así como uno de los ETF con mayor rendimiento en el transcurso de 2024.

Financial Select Sector SPDR Fund se concentra en uno de los sectores más llamativos y populares para los inversores: el sector financiero de los Estados Unidos. Al invertir en este ETF, obtiene acceso a una selección de empresas financieras clave dentro de la economía más grande del mundo.

Dentro del sector financiero, XLF se enfoca en distintas subindustrias como los servicios financieros diversificados, los seguros, los bancos comerciales, los mercados de capital, y los fideicomisos de inversión en bienes raíces (conocidos como REITs).

Por lo tanto, la exposición a estas áreas puede brindarle un acceso equilibrado a firmas que desempeñan roles vitales en la economía estadounidense.

Este ETF es conocido por incluir las más grandes y prestigiosas empresas financieras del país, lo que hace que sea una opción interesante para aquellos que buscan inversión en entidades relevantes dentro del panorama financiero.

Emisor: State Street.

Fecha de creación: 1998.

Tipo de activos: acciones de finanzas.

Industria: bancos, seguros, mercados de capital.

Principales activos: Berkshire Hathaway Inc. Class B, JPMorgan Chase & Co., Visa Inc. Class A, Mastercard Incorporated Class A, Bank of America Corp.

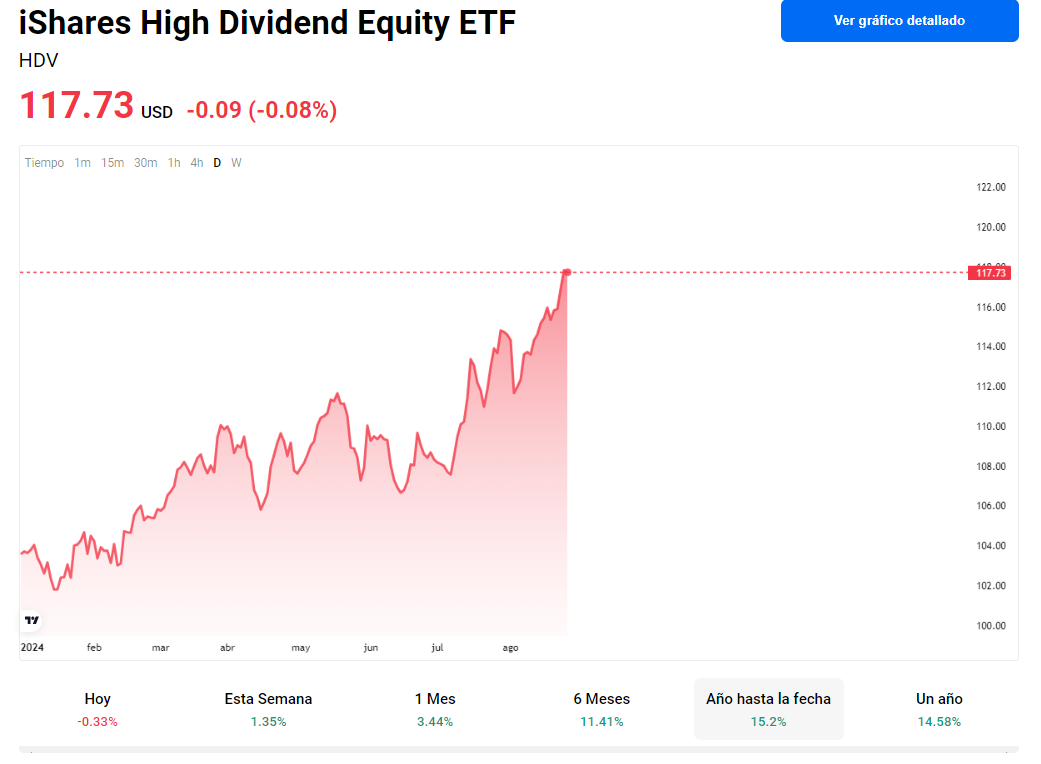

iShares High Dividend Equity ETF (HDV)

HDV presenta una rentabilidad del año hasta la fecha del 15.2 % y una rentabilidad a un año de 14.58 %.

A primera vista estos rendimientos no son tan impresionantes, pero considerando que es un instrumento enfocado en dividendos, se trata de uno de los ETFs más rentables en su categoría.

iShares High Dividend Equity ETF invierte en ingresos por dividendos de empresas de alta capitalización del mercado estadounidense. Este ETF se centra en compañías que pagan dividendos consistentes y exhiben características de inversión en valor.

El énfasis en empresas que reparten dividendos sólidos convierte a HDV en una herramienta significativa si busca darle prioridad a los ingresos estables y consistentes dentro de su cartera.

HDV invierte en varios sectores, incluyendo energía, productos de consumo básico, telecomunicaciones, servicios públicos, salud e industria. Este enfoque diversificado a lo largo de sectores esenciales puede brindarle estabilidad a largo plazo.

Emisor: BlackRock, Inc.

Fecha de creación: 2011.

Tipo de activos: ETFs de acciones de gran capitalización y valor.

Industria: energía, productos de consumo básico, telecomunicaciones, servicios públicos, salud, industria.

Principales activos: Exxon Mobil Corporation, Johnson & Johnson, AbbVie, Inc., Verizon Communications Inc., Chevron Corporation.

* ¡Comienza el trading con solo 20 USD en Mitrade!

Invierta en ETFs desde Internet en 2024

Gracias a su potencial para agregar valor mediante una combinación de rentabilidad, estabilidad y crecimiento sectorial, los ETFs se han ganado su lugar como instrumentos atractivos para todo tipo de inversores.

Si quiere crear un portafolio de inversión robusto y diversificado, que incluya tantos sectores clave como mercados innovadores, la lista de los mejores ETF que acabamos de presentarle podría serle de ayuda.

Antes de invertir en cualquier ETF recuerde hacer la debida diligencia. Realice una investigación del fondo cotizado y determine si su perfil se ajusta a sus necesidades y objetivos de inversión.

Preguntas frecuentes sobre los ETFs más rentables de 2024

¿Qué es un ETF y cómo funciona?

Un ETF, o fondo cotizado en bolsa, es un instrumento financiero que le permite invertir de forma diversificada en un conjunto de activos que pueden incluir acciones, bonos, commodities, y otros. Los ETFs funcionan similar a las acciones, ya que se compran y venden en las bolsas de valores. Al adquirir participaciones en un ETF, usted posee una porción fraccionada del portafolio subyacente.

¿Cuáles son las ventajas de invertir en ETFs?

Los ETFs ofrecen diversas ventajas, tales como diversificación instantánea, costos operativos bajos y alta liquidez. Asimismo, su estructura permite acceder fácilmente a mercados y sectores específicos, sin la necesidad de adquirir acciones individuales. Finalmente, usted puede beneficiarse de una gestión pasiva, lo que a menudo conlleva menores ratios de gastos y una mayor eficiencia de costos.

¿Cómo puedo empezar a invertir en ETFs?

Tiene que crear una cuenta en un bróker que ofrezca ETFs, como Mitrade. Durante el registro, tendrá que proporcionar sus datos básicos, al igual que completar un depósito. Posteriormente, puede ingresar a la plataforma de trading, seleccionar el ETF de su elección y realizar la operación que desee.

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.