¿Cuál es el mejor acción banco para invertir? Guía para invertir en acciones de bancos

La llegada de la inflación y, con ella, de las altas tasas de interés, ha hecho que invertir en bancos resulte llamativo en la actual coyuntura económica. Se estima que, gracias al mayor costo del dinero, los bancos han incrementado su margen de interés en un 30%.

Los bancos son intermediarios financieros vitales, ya que constituyen el sistema circulatorio de toda economía moderna.

A través de ellos se realizan prácticamente todas las transacciones formales y su salud es crucial para un buen funcionamiento de los sistemas financieros nacionales y globales. No puede concebirse una economía floreciente sin la presencia de la actividad crediticia que los bancos proporcionan.

En este artículo repasamos las claves principales para invertir en bancos de manera exitosa.

¿Qué tipos de bancos existen?

Antes de invertir en bancos debes saber que, en general, existen 3 tipos de instituciones financieras en este sector:

Bancos comerciales

Son intermediarios financieros que ganan dinero tomando depósitos de sus clientes y prestando la gran mayoría del efectivo a los prestatarios.

Este modelo de negocio se basa en un sistema de reserva fraccionaria que permite a los bancos operar con un nivel de capital relativamente bajo en comparación con el tamaño de sus pasivos. Por ello, se dice que el negocio bancario está altamente apalancado.

Los bancos comerciales obtienen la mayor parte de sus ingresos del margen neto de interés. Este no es más que el diferencial entre el interés que cobran por los préstamos (sus operaciones activas) y el interés que pagan por los depósitos (sus operaciones pasivas).

La otra fuente de ingreso de los bancos comerciales son las comisiones que cobran por el uso de sus productos y servicios, siendo una fuente muy importante.

Bancos de inversión

Son aquellos que proporcionan servicios financieros especializados a corporaciones, empresas y gobiernos.

Proveen servicios como la facilitación de transacciones financieras complejas, servicios de asesoramiento, trading de acciones y la gestión de activos o patrimonio.

Uno de los servicios más conocidos y lucrativos de los bancos de inversión es fungir como suscriptores de las empresas privadas que desean cotizar en bolsa y quieren realizar una IPO u Oferta Pública Inicial.

Bancos universales

Son aquellos que ofrecen tanto servicios de banca comercial como de banca de inversión. En este sentido, tienen la ventaja de generar un flujo de ingresos más diversificado a partir de su amplio ámbito de operación.

Sin embargo, los bancos universales combinan los riesgos de la banca comercial y de inversión, por lo que representan negocios más complejos de entender y analizar.

¿Cuáles son los mejores bancos para invertir?

En busca de rentabilidades superiores, nos interesa invertir en bancos que muestren un desempeño consistentemente superior al mercado.

Es de esperar que la cotización de las acciones bancos aumente en la medida que los resultados de estas compañías mejoren gracias al aumento de tasas de interés y a condiciones económicas aún estables.

En ese sentido, hemos recogido una muestra no exhaustiva de 17 bancos (comerciales, de inversión y universales) en 3 mercados muy importantes, los cuales, vamos a contrastar con su índice bursátil de referencia para determinar cuáles son las compañías de mejor rendimiento en bolsa durante 2023.

Mejores bancos norteamericanos

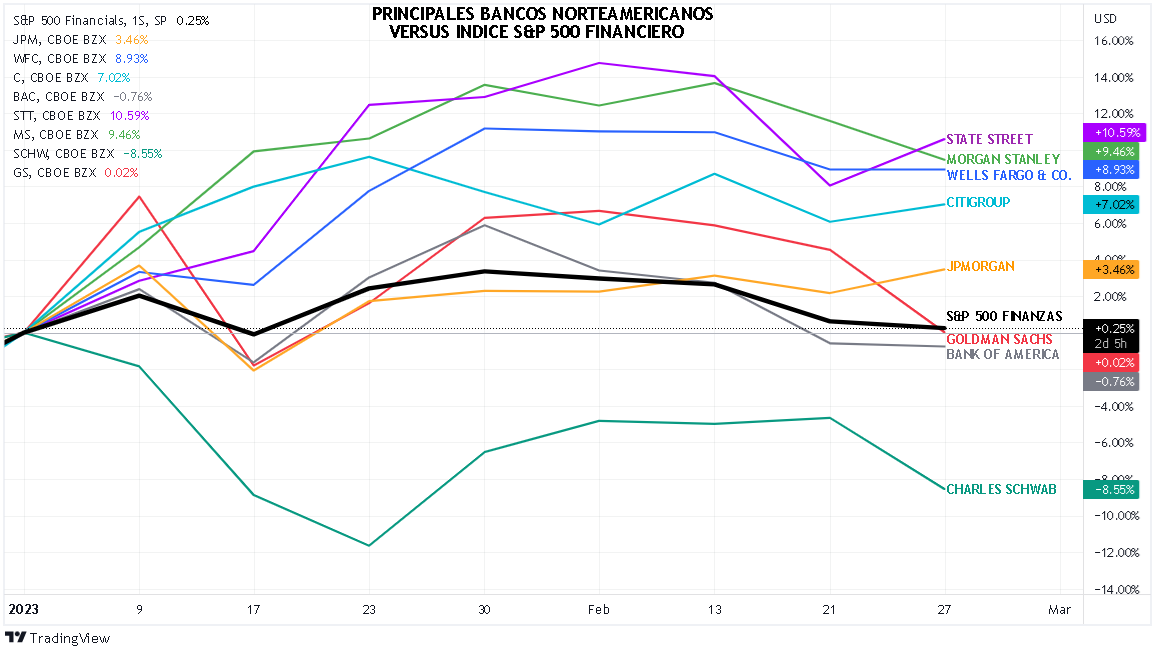

Veamos el gráfico semanal de los Principales Bancos Norteamericanos versus el Indice S&P 500 del Sector Financiero en 2023:

Fuente: Tradingview

El índice S&P 500 del sector financiero muestra un comportamiento plano con un rendimiento de apenas 0,25% en lo que va de año.

El banco con mejor desempeño relativo en bolsa hasta ahora es State Street (STT.US) con un 10,59%. Se trata de un banco de inversión que brinda servicios financieros a inversores institucionales, incluidos servicios de inversión, administración de inversiones e investigación y negociación de inversiones.

El segundo lugar es para Morgan Stanley (MS.US) con un rendimiento de 9,46%. Aquí tenemos otro banco de inversión que obtiene el 50% de sus ingresos netos de su negocio de valores institucionales, mientras el resto proviene de la gestión de patrimonio e inversiones.

Wells Fargo (WFC.US) ocupa el tercer lugar con un rendimiento de 8,93%. Es uno de los bancos universales más grandes de Estados Unidos con aproximadamente 1,9 billones de dólares en activos. La empresa se divide en 4 segmentos principales: banca de consumo, banca comercial, banca corporativa y de inversión, y gestión de patrimonio e inversiones.

En cuarto lugar, tenemos a Citigroup(C.US) con un rendimiento de 7,02%. Citigroup es una compañía global de servicios financieros que opera en más de 100 países y jurisdicciones. Las operaciones de Citigroup están organizadas en 2 segmentos principales: el grupo de clientes institucionales (ICG) y el grupo de banca personal y gestión patrimonial (PBWM).

Luego, aparece el banco más dominante en Estados Unidos,JPMorgan(JPM.US), con un rendimiento de 3,46% desde comienzos de año. Se trata de una de las instituciones financieras más grandes y complejas con casi 4 trillones de dólares en activos. Está organizado en 4 segmentos principales: banca de consumo y comunitaria, banca corporativa y de inversión, banca comercial y gestión de activos y patrimonio.

Goldman Sachs(GS.US) ocupa el sexto lugar con un rendimiento de apenas 0,02% en 2023, encontrándose por debajo de su índice sectorial. Goldman Sachs es una firma de banca de inversión líder a nivel mundial. Aproximadamente, el 20% de sus ingresos proviene de la banca de inversión, el 45% del trading, el 20% de la gestión de activos y el 15% de la gestión patrimonial y los servicios financieros minoristas. Tiene presencia en las Américas, Asia, Europa, Medio Oriente y Africa.

Bank of America(BAC.US) está en el séptimo puesto con un rendimiento de -0,76%. Es otra de las grandes instituciones financieras de Estados Unidos con más de 2,5 trillones de dólares en activos. Está organizado en 4 segmentos principales: banca de consumo, gestión global de riqueza e inversiones, banca global y mercados globales.

El octavo puesto es para Charles Schwab (SCHW.US) que obtiene un rendimiento de -8,55% hasta ahora. se encuentra entre las firmas más grandes en el negocio de inversiones con más de 6,5 trillones de dólares en activos. Opera en negocios de corretaje, banca y gestión de activos.

El ecosistema bancario norteamericano es mucho más amplio, pero creemos que está muestra es bastante representativa respecto a sus principales exponentes. Si vas a invertir en bancos, deberías comenzar por estudiar estas compañías que acabamos de mostrar.

Mejores bancos europeos

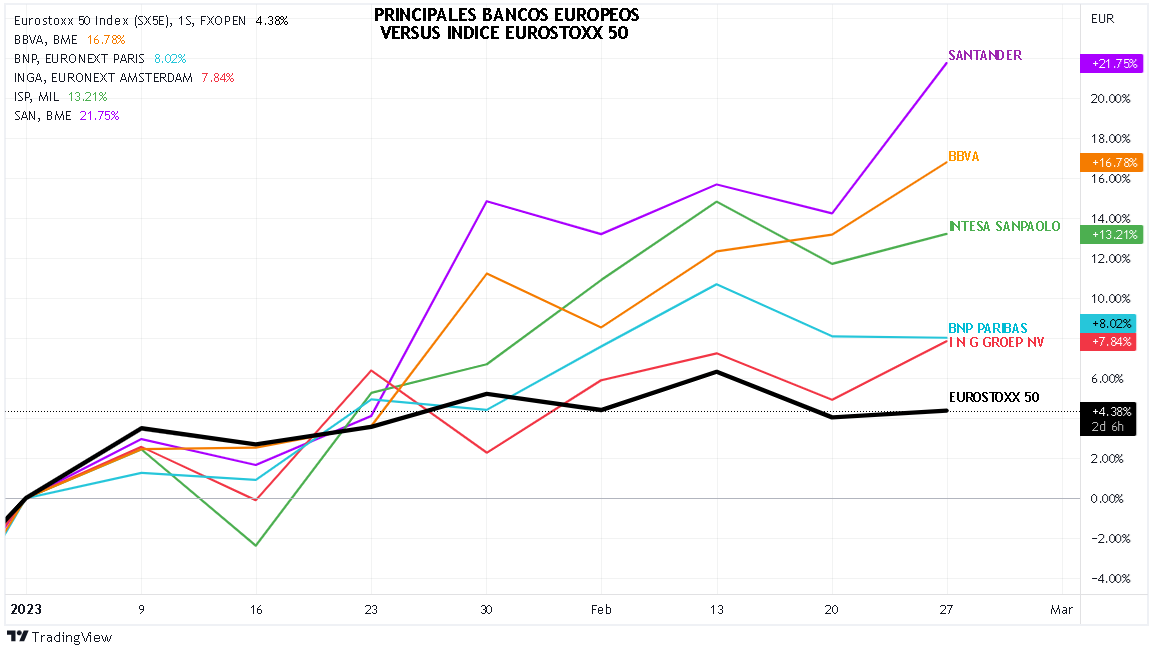

A continuación, podemos ver el gráfico semanal de los Principales Bancos Europeos versus el Indice Eurostoxx 50 en 2023:

Fuente: Tradingview

El índice Eurostoxx 50 presenta un rendimiento bursátil de 4,38% en 2023.

A nivel europeo, el Banco Santander (SAN.US) destaca en el primer lugar con un rendimiento de 21,75%. Su foco está en la banca minorista y comercial. América Latina es geográficamente la operación más grande, con Brasil, por mucho, la mayor de todas. Su negocio en Europa continental sigue siendo mayoritariamente ibérico. También tiene presencia en Reino Unido y Estados Unidos.

El segundo lugar lo ocupa otro banco español, BBVA (BBVA.US), con un rendimiento de 16,78%. También está focalizado en la banca minorista y comercial, mientras que la banca corporativa y de inversión representan una parte más pequeña de su negocio general. BBVA genera 3/4 partes de sus beneficios en los mercados emergentes, especialmente en México, que aporta casi la mitad del beneficio neto.

La tercera posición es para el banco italiano Intesa Sanpaolo (ISP.IM) con un rendimiento de 13,21%. Opera a través de 6 segmentos comerciales: banca territorial, banca de inversión y corporativa, bancos internacionales subsidiarios, gestión de activos, banca privada y seguros. Tiene un claro liderazgo en el mercado italiano y una menor, pero creciente presencia internacional basada en Europa central y del este, Medio Oriente y el norte de África.

El banco francés BNP Paribas (BNP.US) ocupa el cuarto lugar con el 8,02%. Es el mayor banco que cotiza en la bolsa de París y organiza sus negocios en 2 grandes segmentos: banca minorista y servicios (RBS), y banca corporativa e institucional (CIB). Tiene operaciones en unos 80 países, aunque Francia, Italia y Bélgica son sus mercados principales.

En el quinto lugar tenemos a ING Groep NV (INGA.AS) con un rendimiento en bolsa de 7,84%. ING tiene operaciones bancarias líderes en los Países Bajos y Bélgica, así como una variedad de bancos digitales en Europa y Australia. Su operación de banca global se centra principalmente en los préstamos.

En Europa podemos encontrar algunos de los mejores bancos para invertir, tales como Santander, BBVA o Intesa Sanpaolo, los cuales ya presentan un rendimiento de doble dígito en apenas 2 meses.

Mejores bancos británicos

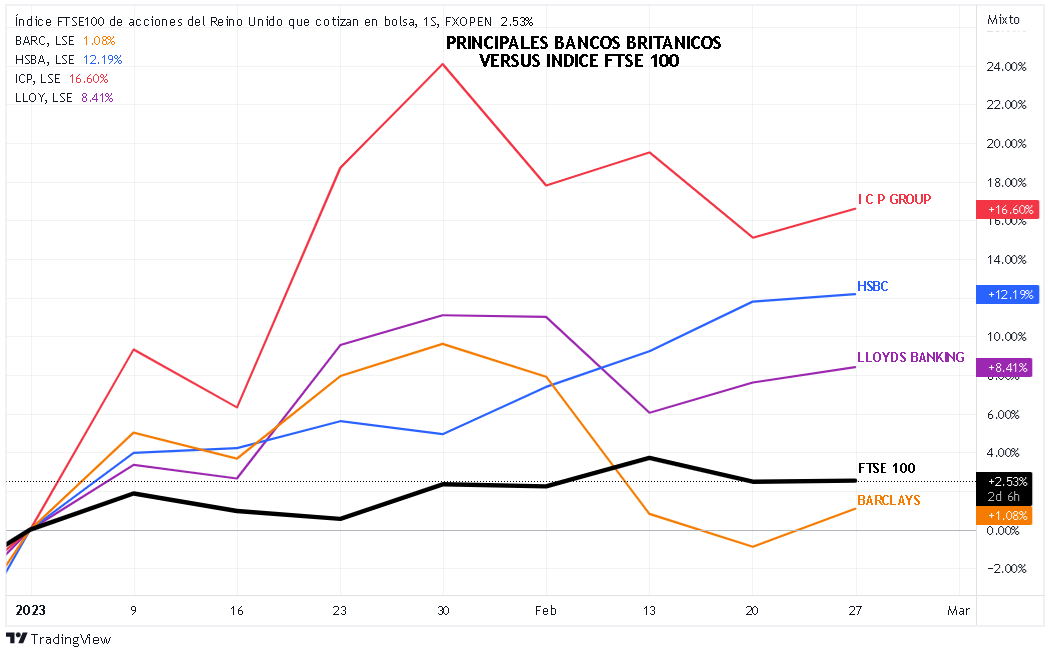

Por último, apreciamos el gráfico semanal de los Principales Bancos Británicos versus el Indice FTSE 100 en 2023:

Fuente: Tradingview

El índice principal del mercado británico, el FTSE 100, presenta un rendimiento de 2,53% en el presente año.

A nivel británico, el primer lugar es para Intermediate Capital Group (ICP.LN) con un rendimiento de 16,60%. Es una compañía de banca de inversión que opera en el nicho de gestión de activos. Divide su modelo de negocio en 2 segmentos principales, que incluyen, una empresa de gestión de fondos de inversión y una empresa de inversión. Genera ingresos a través de 2 vías: ingresos por intereses y honorarios de gestión.

En segundo lugar, tenemos al conocido banco HSBC Holdings (HSBA.LN) con un rendimiento de 12,19%. Es uno de los bancos más grandes del mundo con activos por 3 trillones de dólares y unos 40 millones de clientes globales. Ofrece servicios de banca minorista, comercial e institucional, banca y mercados globales, gestión de patrimonio y banca privada. Reino Unido y Hong Kong son sus 2 mayores mercados.

Lloyds Banking Group (LLOY.LN) está en tercer lugar con un rendimiento de 8,41% en lo que va de año. Es un banco minorista y comercial que opera a través de 3 segmentos de negocio: minorista, banca comercial y, seguros y patrimonio.

Barclays (BARC.LN) ocupa el cuarto lugar con un rendimiento de 1,08%, por debajo del índice FTSE 100. Es un banco universal ofrece varios servicios financieros en el Reino Unido, Europa, América, África, Medio Oriente y Asia. La empresa opera a través de 2 segmentos: las divisiones Barclays UK y Barclays International.

A nivel británico tenemos 2 bancos con rendimientos de doble dígito: Intermediate Capital Group y HSBC. Son 2 de las mejores inversiones en bancos que se pueden considerar en este momento.

Como has podido ver, dentro de estas 17 compañías financieras que acabamos de revisar se encuentran algunas de las mejores inversiones en bancos que podrás encontrar.

Estas compañías se están beneficiando del viento a favor que suponen las tasas de interés crecientes y una mayor actividad en bolsa gracias a una disminución de los temores recesivos, en particular, en Estados Unidos.

Factores claves al invertir en bancos

Cuando vas a invertir en bancos es primordial evaluar 3 aspectos críticos: rentabilidad, riesgo y valoración. En ese sentido, algunas de las métricas que puedes considerar son las siguientes:

Rentabilidad |

Se trata de las principales variables que consultan los inversores al buscar los mejores bancos para invertir y nos dan cuenta de su capacidad para generar valor. Entre ellas podemos mencionar:

|

| Riesgo |

Dado que la actividad crediticia conlleva el riesgo de impago, es importante revisar los indicadores que permitan conocer la calidad de la cartera de créditos:

|

| Valoración |

Por las particularidades del negocio bancario, es prudente utilizar una métrica de valoración que permita saber que tan costosa resulta una acción más allá de los beneficios por acción. En este caso podemos considerar:

|

Mejores acciones bancos para invertir

Ya hemos visto el desempeño bursátil de 17 importantes bancos a comienzos de 2023, ahora veamos cuáles son las mejores acciones bancos para invertir a la luz de las métricas anteriores.

Utilizaremos un panel de datos que representa una fotografía de cada compañía con datos parciales de finales de 2022. Esto nos permitirá saber cuáles son las empresas más rentables y más baratas a partir de sus resultados financieros.

▶ Mejores bancos norteamericanos

Fuente: Morningstar.com / Recopilación Propia.

A juzgar por el retorno sobre el patrimonio (ROE) y el margen neto, los bancos más rentables de la muestra son Charles Schwab (18,13%; 31,96%), JPMorgan (13,69%; 27,90%) y Morgan Stanley (11,15%; 20,99%). Estos son los bancos con mayor rentabilidad respecto a sus ingresos totales y a sus recursos propios, por lo que representan las mejores inversiones en bancos.

Sin embargo, si visualizamos el grado de apalancamiento financiero podremos ver que Charles Schwab presenta el nivel más alto de la muestra con 20,51. JPMorgan y Morgan Stanley reflejan un valor de 13,84 y 12,91 respectivamente.

En cuanto a la valoración relativa de estas 3 compañías, Charles Schwab presenta los ratios más altos de toda la muestra. Esto sugiere que la acción era relativamente costosa a fines de 2022, lo cual descarta cualquier compra a la espera de precios más bajos. De hecho, SCHW cotiza actualmente a 74,95 $ y ha bajado un 10,3% desde enero de 2023.

JPMorgan y Morgan Stanley también presentan ratios relativamente altos con respecto a sus beneficios y valor en libros. Sin embargo, si los buenos resultados se mantienen, es probable que los inversores estén dispuestos a pagar precios aún más altos. JPM cotiza a 138,62 $ y ha subido un 2,5% desde enero; mientras que MS cotiza a 96,06 $ y se ha incrementado un 12,2%.

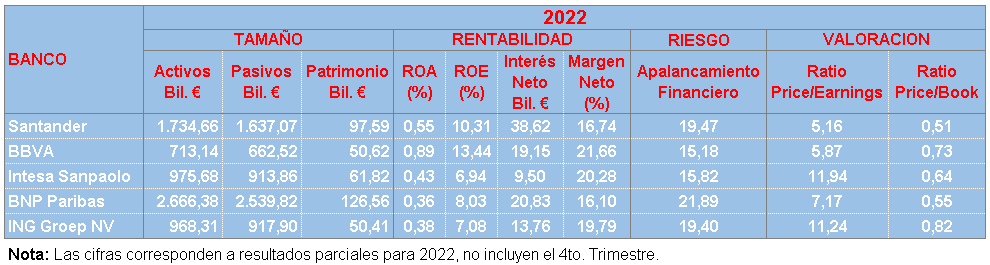

▶Mejores bancos europeos

Fuente: Morningstar.com / Recopilación Propia.

Comenzando por la rentabilidad, BBVA y Santander representan los únicos bancos con un ROE de doble dígito: 13,44% y 10,31% respectivamente. Son, sin duda, los mejores bancos españoles. BBVA, además, tiene el mejor margen neto con 21,66%; mientras que Santander tiene un margen algo más bajo, 16,74%.

BBVA tiene el grado de apalancamiento más bajo de la muestra con un valor de 15,18. Santander, por su parte, refleja un apalancamiento de 19,47.

Finalmente, respecto a la valoración relativa, BBVA y Santander tienen los ratios Precio/Beneficio más bajos de la muestra y también reflejan importantes descuentos con respecto a su valor en libros. De manera que, ambas acciones estarían relativamente subvaloradas y suponen buenas oportunidades de compra para 2023. BBVA cotiza a 7,29 € y SAN cotiza a 3,77 €.

▶ Mejores bancos británicos

Fuente: Morningstar.com / Recopilación Propia.

Considerando el ROE y el margen neto, las compañías más rentables de la muestra son Intermediate Capital Group ICG (29,56%; 68,91%) y Lloyds Banking Group (10,02%; 27,61%).

En el caso de ICG es preciso recordar que opera un nicho dentro de la banca de inversión, a saber, el de gestión de activos. Como verás por el tamaño de su capital, se trata de una empresa pequeña, pero, forma parte del índice FTSE 100 y presenta elevada rentabilidad.

ICG presenta un bajo nivel de apalancamiento con un valor de 4,56; mientras que Lloyds alcanza 18,57.

Lloyds presenta ratios de valoración bastante bajos, por lo que estaría relativamente subvalorada y es candidata firme para realizar una compra. Cotiza a sólo 0,51 £.

ICG, por su parte, tiene los ratios de valoración más altos de la muestra, lo cual, sugiere cierta sobrevaloración. Es preciso esperar precios más económicos. ICG cotiza a 14,18 £.

Oportunidades y riesgos al invertir en bancos

Para ponderar que tan buenas pueden resultar nuestras inversiones en acciones bancos resulta útil conocer las oportunidades y riesgos que este sector bursátil supone. Entre las oportunidades podemos mencionar:

Dado que la principal fuente de ingresos de los bancos comerciales y universales es el margen de interés neto sobre su actividad crediticia, se benefician de los aumentos de las tasas de interés, siempre y cuando, éstos no provoquen una recesión ni dañen la salud de la cartera de créditos.

Por su naturaleza, las acciones bancos son acciones que pagan dividendos periódicos, por lo que permiten generar un flujo de caja pasivo para el inversor o, mejor aún, reinvertir estos dividendos para aprovechar las bondades del interés compuesto a largo plazo, aunque pueden ser volátiles.

En cuanto a los riesgos tenemos:

La actividad bancaria es bastante dependiente del ciclo económico, por lo que se ve muy afectada por las fases de desaceleración y recesión económica.

Dada la reserva fraccionaria de capital, los bancos operan con un elevado nivel de apalancamiento. Por tanto, cualquier pequeña pérdida en el valor de sus activos puede llevar a los bancos a la insolvencia.

Las inversiones en bancos, como en cualquier otra compañía, suponen un ‘problema de agencia’. Es decir, el inversor (el principal) depende de que la gerencia de estas compañías (el agente) resguarde sus intereses, haga bien su trabajo y no incurra en prácticas fuera de la ley o demasiado riesgosas, tal y como ocurrió con las hipotecas subprime y su titularización entre 2006 y 2007. A veces, los agentes tienen fuertes incentivos para perseguir sus propios intereses (bonos, comisiones, evitar el despido, etc.) y no los de los inversores.

Los niveles de endeudamiento público, corporativo y de los hogares, los cuales ya venían en aumento desde principios de siglo, han llegado a niveles récord desde la pandemia. Mucho de ese dinero proviene de la banca y es un factor de riesgo para los años por venir, ya que una caída pronunciada de la actividad económica podría provocar una nueva crisis de la deuda, tal vez global.

Las elevadas tasas de interés afectan la demanda crediticia, en especial, la de crédito hipotecario. Esto puede impactar los ingresos actuales y futuros de la banca en la medida que la inflación se mantenga en su nivel actual.

Los elevados ingresos que están obteniendo los bancos los hacen susceptibles a mayores impuestos, tal y como está ocurriendo en España.

Aprovechando la tecnología, las empresas FinTech han irrumpido en la escena para ofrecer servicios financieros que antes eran exclusivos de la banca comercial, universal y de inversión. Hablamos de roboadvisors, P2P lending, crowdfunding, plataformas de pagos, apps móviles, etc. Todos se distinguen por reducir de manera importante los costos de transacción y la burocracia que rodea a los bancos.

La otra gran amenaza para el futuro de la banca está representada por las criptomonedas, las cuales fungen como medios de pago alternativos que permiten operar de forma descentralizada, rápida y bastante más económica que con la banca tradicional.

¿Es un buen momento para invertir en bancos?

El incremento en los ingresos de los bancos como consecuencia del aumento de las tasas de interés, así como las valoraciones relativamente económicas de sus acciones, hacen que las inversiones en bancos resulten bastante atractivas en este momento.

Por otro lado, como parte de las lecciones aprendidas de la Gran Crisis Financiera de 2008-2009, los bancos poseen un balance limpio de activos tóxicos y mucho más sólido, por lo que son menos vulnerables.

En su testimonio ante el Senado de los Estados Unidos, Jerome Powell, Presidente de la FED, señalaba este 7 de marzo lo siguiente:

“Aunque la inflación se ha estado moderando en los últimos meses, el proceso para lograr que la inflación vuelva a bajar al 2 por ciento tiene un largo camino por recorrer y es probable que sea accidentado. Como mencioné, los últimos datos económicos han sido más fuertes de lo esperado, lo que sugiere que es probable que el nivel final de las tasas de interés sea más alto de lo anticipado anteriormente. Si la totalidad de los datos indicara que se justifica un endurecimiento más rápido, estaríamos preparados para acelerar el ritmo de las subidas de tipos.”

De manera que, ante una economía sumamente resiliente, las tasas de interés no sólo tendrán que subir más, sino también mucho más rápido.

Por tanto, invertir en bancos puede suponer una buena oportunidad para beneficiarse de esta tendencia durante 2023. La economía tiene mecanismos de transmisión complejos, por lo que la expectativa de los mercados, algo irracional, de que la inflación bajaría tan rápido como subió está llegando a su fin.

Según Rick Rieder, Director de Inversiones de Renta Fija Global en BlackRock,la FED podría llegar a aumentar las tasas de interés hasta el 6% y mantenerlas allí durante un período prolongado para combatir la inflación. Finalmente, para responder a nuestra pregunta inicial: ¡es un gran momento para invertir en bancos!

Artículos relacionados que te pueden interesar:

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.